|

|

|

| |

หลังจากการเปิดประเทศ พม่าก็หวนคืนสู่เวทีนานาชาติอีกครั้ง พร้อมประตูการลงทุนที่เปิดกว้างมากขึ้น ดังเห็น

ได้จากในช่วงที่ผ่านมารัฐบาลพม่าเร่งปรับปรุงกฎหมายการลงทุนให้เอื้อต่อการลงทุนจากต่างชาติอย่างต่อเนื่อง

นอกจากนี้ยังพัฒนาระบบโครงสร้างพื้นฐานให้มีความทันสมัยเพื่อปูทางสู่ความเป็นสากล และตอบรับความต้องการ

ลงทุนจากนักลงทุนทั่วทุกมุมโลก โดยเฉพาะนักลงทุนสำคัญลำดับต้นๆ ในพม่าอย่างจีน ไทย ฮ่องกง และสิงคโปร์

ซึ่งล้วนมีส่วนในการสร้างเสริมความแข็งแกร่งให้แก่ธุรกิจต่างๆ ในพม่า ไม่ว่าจะเป็นด้านเกษตรและเกษตรแปรรูป

ประมงและแปรรูป การท่องเที่ยวและบริการที่เกี่ยวเนื่อง และอื่นๆ อีกมาก อันจะนำไปสู่การขยายตัวทางเศรษฐกิจ

อย่างยั่งยืนในอนาคต และสอดรับกับแผนพัฒนาประเทศของพม่าปี 2555-2559 ที่ตั้งเป้าขยายตัวไว้ร้อยละ 7.7

ต่อปี

การจะเข้าไปลงทุนในพม่า สิ่งสำคัญที่นักลงทุนควรศึกษาให้เข้าใจอย่างถ่องแท้ก่อนเริ่มต้นดำเนินธุรกิจ คือ

ระบบภาษี เนื่องจากภาษีถือเป็นต้นทุนสำคัญประการหนึ่งที่นักลงทุนต้องแบกรับในการประกอบธุรกิจ ล่าสุดในเดือน

มีนาคม 2557 รัฐบาลพม่าได้อนุมัติให้มีการปรับเปลี่ยนข้อกำหนดบางประการเกี่ยวกับภาษี อาทิ หมวดภาษีเงินได้

บุคคลธรรมดาและหมวดภาษีการค้า ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 1 เมษายน 2557 ทั้งนี้ ภาษีสำคัญที่เกี่ยวข้องกับ

การลงทุนในพม่าที่ควรทราบมีดังนี้

• ภาษีเงินได้นิติบุคคล (Corporate Tax) พม่าเรียกเก็บภาษีดังกล่าวในอัตราร้อยละ 25 สำหรับบริษัท

ที่จดทะเบียนเป็นบริษัทจำกัด รวมทั้งมีผู้ถือหุ้นเป็นชาวต่างชาติบางส่วนหรือทั้งหมด ซึ่งอยู่ภายใต้ Myanmar

Companies Act, Myanmar Foreign Investment Law ขณะที่สาขาของบริษัทจะเสียภาษีในอัตราร้อยละ 35 จึง

เป็นที่น่าสังเกตว่าอัตราภาษีที่แตกต่างกันส่งผลให้นักลงทุนต่างชาติส่วนใหญ่ในพม่าเลือกที่จะจัดตั้งบริษัทใหม่

มากกว่าการเปิดเป็นสาขา

นอกจากนี้ รัฐบาลพม่าให้สิทธิพิเศษด้านภาษีภายใต้ Myanmar Foreign Investment Law เพื่อดึงดูดการ

ลงทุนจากต่างประเทศ อาทิ

- ยกเว้นภาษีเงินได้นิติบุคคลในช่วง 5 ปีแรกของการดำเนินโครงการ ขึ้นอยู่กับการพิจารณาของ Myanmar

Investment Commission (MIC) ซึ่งเป็นหน่วยงานที่กำกับดูแลการลงทุนในพม่า

- ยกเว้นภาษีเงินได้นิติบุคคลจากการนำผลกำไรกลับไปลงทุนใหม่ภายใน 1 ปี

- ธุรกิจส่งออกได้รับยกเว้นภาษีเงินได้นิติบุคคลร้อยละ 50 ของกำไรที่ได้จากการส่งออก

- ได้รับสิทธิ์ในการหักลดหย่อนภาษีจากค่าใช้จ่ายที่เกี่ยวกับการวิจัยและพัฒนา

- MIC อาจพิจารณายกเว้นภาษีเงินได้นิติบุคคลสำหรับโครงการลงทุนในพื้นที่ห่างไกลและยังไม่พัฒนา

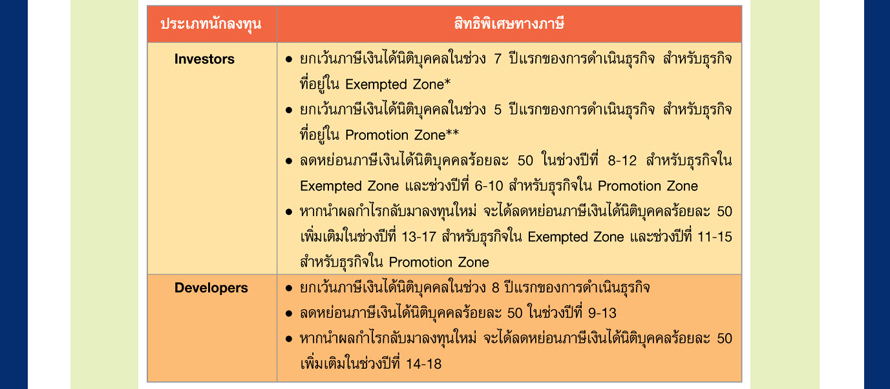

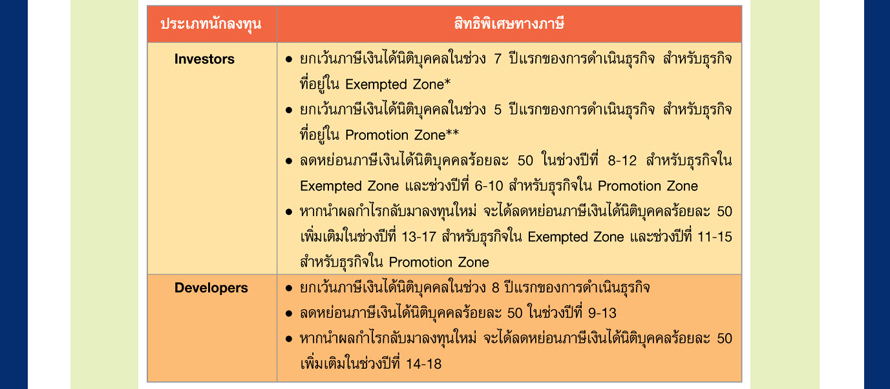

นอกจากนี้ การลงทุนในเขตเศรษฐกิจพิเศษ (Special Economic Zone) ยังจะได้รับสิทธิพิเศษด้านภาษีตาม

Special Economic Zone Law 2014 ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 23 มกราคม 2557 อาทิ

|

|

|

|

|

|

| |

หมายเหตุ |

: |

* |

ยกตัวอย่างในเขตเศรษฐกิจพิเศษติละวา Exempted Zone เป็นที่ตั้งของ

อุตสาหกรรมการผลิตเพื่อส่งออก |

| |

|

|

** |

ยกตัวอย่างในเขตเศรษฐกิจพิเศษติละวา Promotion Zone เป็นที่ตั้งของ

อุตสาหกรรมการผลิตเพื่อบริโภคภายในประเทศ |

| |

ที่มา : Deloitte |

|

|

|

| |

ทั้งนี้ การบังคับใช้กฎหมาย Special Economic Zone Law 2014 ส่งผลให้กฎหมาย Special Economic

Zone Law 2011 และ Dawei Special Economic Zone Law 2011 ถูกยกเลิก

• ภาษีเงินได้บุคคลธรรมดา (Personal Income Tax) ตั้งแต่วันที่ 1 เมษายน 2557 พม่าปรับปรุงอัตรา

ภาษีประเภทดังกล่าว จากเดิมที่เก็บในอัตราก้าวหน้าเพิ่มขึ้นขั้นละร้อยละ 1 ของรายได้สุทธิก่อนหักภาษี เป็นร้อยละ

5 และอัตราสูงสุดเพิ่มจากร้อยละ 20 เป็นร้อยละ 25 อย่างไรก็ตาม ชาวต่างชาติที่ไม่มีถิ่นพำนักในพม่า (Non-

Resident Foreigner) หรือชาวต่างชาติที่ทำงานในพม่าน้อยกว่า 183 วันในแต่ละปี ต้องเสียภาษีเงินได้บุคคล

ธรรมดาในอัตราร้อยละ 35 ทั้งนี้ รายละเอียดของอัตราภาษีเงินได้บุคคลธรรมดามีดังนี้ |

|

|

|

|

|

|

|

|

| |

• ภาษีหัก ณ ที่จ่าย (Withholding Tax) ชาวต่างชาติที่มีถิ่นพำนักในพม่า และไม่มีถิ่นพำนักในพม่า

จะถูกเรียกเก็บในอัตราแตกต่างกัน ดังนี้ |

|

|

|

|

|

|

|

|

| |

• ภาษีการค้า (Commercial Tax) เป็นภาษีที่เรียกเก็บจากธุรกิจนำเข้าสินค้า ผลิตสินค้า การค้าและ

บริการ โดยมีอัตราภาษีอยู่ที่ร้อยละ 5-100 ขึ้นอยู่กับประเภทของสินค้าและบริการ สำหรับธุรกิจทั่วไป อาทิ ธุรกิจ

ค้าส่งและค้าปลีก ธุรกิจบันเทิง โรงแรม ร้านอาหาร และการพิมพ์ จะเก็บในอัตราร้อยละ 5 ขณะที่ธุรกิจขายไม้ที่มี

มูลค่าหรือผลิตภัณฑ์ไม้อยู่ที่ร้อยละ 25 (ปรับลดจากร้อยละ 50) หยกและหินที่มีค่าอยู่ที่ร้อยละ 15 (ปรับลดจาก

ร้อยละ 30) ทั้งนี้ ภาษีดังกล่าวได้รับการยกเว้นในธุรกิจบริการบางประเภท อาทิ เช่าบ้าน จอดรถ ประกันชีวิต

การศึกษา ธนาคาร และการขนส่งสินค้า เป็นต้น

พม่ามีการเปลี่ยนแปลงกฎหมายบ่อยครั้ง โดยนอกจากการปรับปรุงกฎหมายด้านภาษีดังที่ได้กล่าวมาแล้ว

พม่ายังเตรียมประกาศใช้กฎหมายลงทุนฉบับใหม่ในปี 2558 ซึ่งเป็นการควบรวมกฎหมาย Myanmar Foreign

Investment Law และกฎหมาย Myanmar Citizens Investment Law เพื่อสร้างความเท่าเทียมกันระหว่างนักลงทุน

ท้องถิ่นและนักลงทุนต่างชาติ นอกจากนี้ ยังมีความเป็นไปได้ที่จะมีการปรับปรุงกฎหมายอื่นๆ อีกในอนาคต ดังนั้น

ผู้ประกอบการที่ต้องการลงทุนในพม่าจึงควรศึกษาและติดตามประเด็นเรื่องกฎหมายอย่างใกล้ชิด เพื่อใช้เป็น

แนวทางในการวางแผนการดำเนินธุรกิจให้ประสบความสำเร็จต่อไป |

|

|